7月30日晚间,南京银行公告称,证监会发审委对该公司非公开发行股票的申请进行了审核。根据审核结果,该公司本次非公开发行股票申请未获得核准通过。不过,公告中并未提及此项申请被否的具体原因。

受该消息影响,7月31日,南京银行早盘低开低走,截至收盘,股价报7.73元,跌幅达4.21%。

就此,《国际金融报》记者7月30日多次致电南京银行办公室,但截至记者发稿,电话始终无人接听。

140亿定增计划被否

据了解,南京银行此次被否决的定增计划是在去年公布的。

去年8月1日,南京银行公告称,拟向南京紫金投资集团有限责任公司、南京高科股份有限公司、太平人寿保险有限公司、江苏凤凰出版传媒集团有限公司、江苏交通控股有限公司等5名特定对象非公开发行股票数量不超过16.96亿股,募资总额不超140亿元,扣除相关发行费用后将全部用于补充核心一级资本。

该定增计划于去年8月通过股东大会决议,并在11月获江苏银监局核准。证监会官网显示,南京银行此次定增在2017年11月7日报证监会审批,证监会于11月14日受理,并在12月中旬给出第一次书面反馈。

而南京银行7月30日晚间突然发布公告称,“7月30日,中国证监会发行审核委员会对本公司非公开发行股票的申请进行了审核。根据审核结果,本公司本次非公开发行股票申请未获得核准通过。”

截至目前,南京银行官方并未透露被否的具体原因。不过,记者查询《上市公司证券发行管理办法》了解到,对于七种情形明确规定不得非公开发行股票:发行申请文件有虚假记载、误导性陈述或重大遗漏;上市公司的权益被控股股东或实际控制人严重损害且尚未消除;上市公司及其附属公司违规对外提供担保且尚未解除;现任董事、高级管理人员最近36个月内受到过中国证监会的行政处罚,或者最近12个月内受到过证券交易所公开谴责;上市公司或其现任董事、高级管理人员因涉嫌犯罪正被司法机关立案侦查或涉嫌违法违规正被中国证监会立案调查;最近一年及一期财务报表被注册会计师出具保留意见、否定意见或无法表示意见的审计报告。保留意见、否定意见或无法表示意见所涉及事项的重大影响已经消除或者本次发行涉及重大重组的除外;严重损害投资者合法权益和社会公共利益的其他情形。

目前,对于南京银行此次定增申请被否原因,市场上众说纷纭。一位银行业人士在接受《国际金融报》记者采访时直言,银行定增申请被证监会否定的案例实属少见。

资本充足率告急

公开资料显示,南京银行成立于1996年2月8日,是一家由国有股份、中资法人股份、外资股份及众多个人股份共同组成独立法人资格的股份制商业银行。

根据南京银行7月31日晚间公布的2018年半年度业绩快报,截至6月末,南京银行资产总额11936.31亿元,较年初增加524.68亿元,增幅4.6%;存款总额7612.68亿元,较年初增加386.45亿元,增幅5.35%;贷款总额4361.19亿元,较年初增加471.67亿元,增幅12.13%。报告期内,实现利润总额72.05亿元,同比增加8.39亿元,增幅13.18%;实现归属于母公司股东的净利润59.78亿元,同比增加8.73亿元,增幅17.1%;基本每股收益0.7元,同比增幅16.67%。

仅从上述业绩来看,南京银行堪称“优秀”。

看上去发展不错的南京银行,为何急于融资?原因还是资本充足率的问题。

2018年3月,南京银行公布的2018年一季报显示,该银行资本充足率、一级资本充足率、核心一级资本充足率分别为12.79%、9.41%、8.08%。

依据原银监会资本新规过渡期安排,到2018年底,除系统性重要银行(工农中建)外,其他非系统性重要银行需满足资本充足率、一级资本充足率和核心一级资本充足率分别不得低于7.5%。

尽管南京银行一季度末的三大资本充足率指标均满足要求,但均低于银保监会公布的一季度末全国商业银行资本充足率指标。数据显示,2018年第一季度末,商业银行(不含外国银行分行)核心一级资本充足率为10.72%,一级资本充足率为11.28%,资本充足率为13.64%。

为补充资本充足率,南京银行手段频出。除了此次被否的定增计划外,根据7月30日南京银行发布的《中国银监会江苏监管局关于南京银行发行金融债券的批复》(苏银监复﹝2018﹞26号)以及《中国人民银行准予行政许可决定书》(银市场许准予字﹝2018﹞第88号),南京银行将在全国银行间债券市场公开发行不超过280亿元人民币金融债券。该金融债券分批次发行。

目前,南京银行在全国银行间债券市场发行2018年第一期金融债券人民币80亿元,于2018年7月30日发行完毕。

而在此之前,据有关媒体不完全统计,从2007年IPO到2016年,南京银行已经募集了296.94亿元。

猜你喜欢

猜你喜欢 举精神之旗,铸时代之魂 ——党建引领促

举精神之旗,铸时代之魂 ——党建引领促  不能归家的这个春节 亿万网友在抖音体验

不能归家的这个春节 亿万网友在抖音体验  多部门在北京南站召开现场会 研究运输保

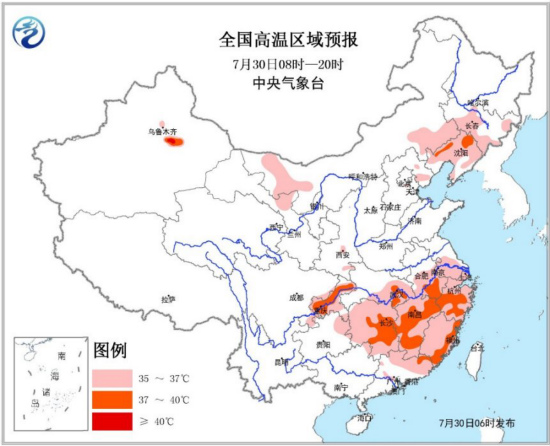

多部门在北京南站召开现场会 研究运输保  南方地区高温减弱 北方地区高温加强

南方地区高温减弱 北方地区高温加强  二手手机卡风险调查:“前任”的账单我负

二手手机卡风险调查:“前任”的账单我负