(一)个人独资企业的一般含义

独资企业,即为个人出资经营、归个人所有和控制、由个人承担经营风险和享有全部经营收益的企业,也叫做自然人企业。以独资经营方式经营的独资企业有无限的经济责任,破产时借方可以扣留业主的个人财产。最古老、最简单的一种企业组织形式。主要盛行于零售业、手工业、农业、林业、渔业、服务业和家庭作坊等。

(二)个人独资企业是否需要注册

独资企业在世界上的很多地区不需要在政府注册。很简单的经营安排甚至暂时经济活动,都会按照独资企业进行管理。但是通常为了方便执法活动,政府会要求某些种类的独资企业注册;或者业主使用自己的姓名作为企业牌号,可以注册。

但是法律通常要求业主登记其它名称的牌号,以防有商标争议。

(三)个人独资企业的特点

个人独资企业因为是个人管理的企业,所以个人独资企业具有以下特点:

1、企业的建立与解散程序简单。

2、经营管理灵活自由。

企业主可以完全根据个人的意志确定经营策略,进行管理决策。

3、业主对企业的债务负无限责任。

当企业的资产不足以清偿其债务时,业主以其个人财产偿付企业债务。有利于保护债权人利益,但独资企业不适宜风险大的行业。

4、企业的规模有限。

独资企业有限的经营所得、企业主有限的个人财产、企业主一人有限的工作精力和管理水平等都制约着企业经营规模的扩大。

5、企业的存在缺乏可靠性。

独资企业的存续完全取决于企业主个人的得失安危,企业的寿命有限。在现代经济社会中,独资企业发挥着重要作用。

(四)设立条件

个人独资企业的设立条件有五个一般为:投资人为一个自然人;有合法的企业名称;有投资人申报的出资;有固定的生产经营场所和必要的生产经营条件;有必要的从业人员。

(五)个人独资企业所得税

个人独资企业按照现行税法规定不交企业所得税,适用规定的个人所得税。

个人独资企业所得税,适用百分之五至百分之三十五的超额累进税率。

计算公式为:应纳税所得额=当月(期)销售收入*所得率=160220.09*5%=8011元 应纳税额=应纳税所得额*适用税率-速算扣除数。

二、个人独资企业所得税税率是多少?全年应纳税所得额税率(%)

(一)不超过15000元的 5% 即对于不超过15000元的,适用5%税率。

(二) 超过15000元至30000元的部分 10% 即对于超过15000元至30000元的部分,适用 10%税率。

(三) 超过30000元至60000元的部分 20% 即超过30000元至60000元的部分,适用20%税率。

(四) 超过60000元至100000元的部分 30% 即对于超过60000元至少100000元的部分,适用30%税率。

(五)超过100000元的部分 35% 即对于超过100000元的部分,适用35%税率。

三、个人独资企业征税的方式(一)个人独资企业不缴纳企业所得税,而是缴纳个人所得税。参见《企业所得税法》第一条第二款规定:个人独资企业、合伙企业不适用本法。而适用《个人所税法》,按《个人所得税法》第二条第二款“个体工商户生产、经营所得”项目征收个人所得税。

(二)税务机关对个人独资企业个人所得税的征收方法有二种,一种是查账征收适用于会计核算比较齐全的,另一种是核定征收。具体采用哪种征收方法由主管税务机关确定。

(三)只要企业有利润,不论采用哪种征收方法,也不论企业利润是否分配,都需要缴纳个人所得税。

(四)采用查账征收方法的,以每一纳税年度的收入总额,减除成本、费用以及损失后的余额,为应纳税所得额,然后根据个人所得税确定的税率表中对应的税率计算应纳税款。

(五)采用核定征收方法的。依据国家税务总局关于印发《企业所得税核定征收办法》(试行)的通知》规定,采用按企业销售收入乘上应税所得率来计算应纳税所得额,然后,根据个人所得税确定的税率表中对应的税率计算应纳税款。

以上就是找法网小编为您详细介绍关于个人独资所得税怎么算的相关知识,个人独资企业所得税的缴纳方式主要是由个人独资企业的营业额乘以相应的税率,得出个人所得税应缴纳的税款。如果您还有其他的法律问题,欢迎咨询找法网,我们会有专业的律师为您解答疑惑。

猜你喜欢

猜你喜欢 举精神之旗,铸时代之魂 ——党建引领促

举精神之旗,铸时代之魂 ——党建引领促  不能归家的这个春节 亿万网友在抖音体验

不能归家的这个春节 亿万网友在抖音体验  多部门在北京南站召开现场会 研究运输保

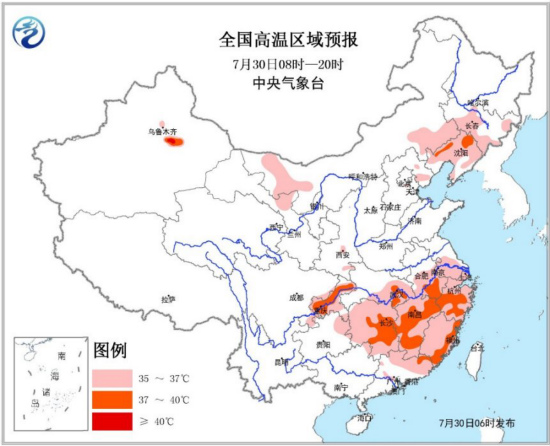

多部门在北京南站召开现场会 研究运输保  南方地区高温减弱 北方地区高温加强

南方地区高温减弱 北方地区高温加强  二手手机卡风险调查:“前任”的账单我负

二手手机卡风险调查:“前任”的账单我负